Dans le monde de l’assurance, la prévention des risques est un enjeu stratégique crucial. Ces efforts de prévention sont soutenus par une collaboration étroite entre les assureurs et le secteur public, à travers des initiatives telles que la Convention État-Assureurs pour la sécurité routière ou encore le programme “Transition écologique des communes” initié par AXA.

Confrontés à une variété de risques en constante évolution, les assureurs ont décidé d’adopter une approche proactive. Non seulement pour mieux protéger leurs clients en les éduquant sur les risques potentiels, mais aussi pour maîtriser leurs propres coûts et rester compétitifs en minimisant les pertes financières dues aux sinistres.

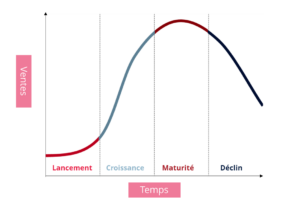

Mais par certains côtés, la prévention semble répondre à une logique de cycle de vie d’un produit ou service assurantiel, avec ses contraintes, bénéfices et paradoxes.

L’importance de la sensibilisation en phase de lancement

Durant cette phase, le produit ou le service pénètre le marché rencontre, avec une phase d’évangélisation plus ou moins longue sur les bénéfices attendus du produit.

En prévention des risques, nous pourrions par exemple y classifier les risques cyber et les soins de santé mentale. Ces services sont nouveaux et répondent à des besoins émergents dans la société : la protection contre les cyberattaques dans un monde de plus en plus connecté, et la prise en compte croissante de l’importance de la santé mentale.

Les compagnies d’assurance doivent investir dans la sensibilisation et l’éducation du marché pour créer une demande de couverture sur ce risque.

Le paradoxe de cette phase est qu’elle met davantage en exergue l’aversion au risque, la mise en lumière des conséquences, qu’elle peut s’avérer relativement anxiogène pour le public. Prévenir consiste là à faire prendre conscience.

L’instabilité liée à la croissance

Cette phase est caractérisée par une croissance rapide et peu modélisable par son rythme, mais c’est la phase de prise de parts de marché, qui peut s’avérer très longue selon la croissance de la taille du marché.

En faisant le parallèle sur la prévention des risques, on pourrait y classer la prévention des risques climatiques. Avec l’augmentation de la fréquence et de l’intensité des événements climatiques extrêmes, le grand public a pris conscience du risque.

La demande croît pour couvrir le risque, et la sinistralité est en phase de forte croissance. Les assureurs sont dans une phase de croissance d’investissement (aux côtés des pouvoirs publics) pour minimiser les risques, et agir concrètement sur la prévention.

Le paradoxe de cette phase consiste à maîtriser l’investissement alors que le business model est encore très mouvant et la rentabilité chahutée. La prévention consiste à diminuer les coûts exponentiels des risques, et à réussir à les modéliser en masse.

La phase de maturité et le retour sur investissement

Dans cette phase, la croissance commence à ralentir et les parts de marché s’installent. La rentabilité est maîtrisée (cash cows) et les ROI des phases précédentes se concrétisent. C’est aussi la phase de disruption des nouveaux entrants et la recherche de relais de croissance des acteurs en place.

En matière de prévention, les assurances couvrant les risques quotidiens ou les risques professionnels semblent dans cette phase de maturité.

Le grand public connait ces risques et reconnait l’importance de s’en protéger. Les produits assurantiels associés sont bien établis sur le marché et largement acceptés par les consommateurs. La concurrence est forte, et les efforts pour maintenir les parts de marché peuvent parfois affecter la rentabilité prévue.

En phase de maturité, la diminution du coût du risque est un objectif prégnant, pour rester compétitif sur la guerre des prix, pour asseoir le S/P et le ROI.

Tirer profit de la phase de déclin

Finalement, nous avons la phase de déclin, où la demande commence à diminuer, en valeur ou en volume selon les cas. Le marché est saturé, les consolidations sont la voie de croissance de parts de marché, les investissements très contenus.

Bien qu’assurance obligatoire, l’assurance contre les risques routiers peut illustrer cette phase. Avec l’évolution des technologies, comme les véhicules semi-autonomes, et une prise de conscience accrue de la sécurité routière, la fréquence des accidents diminue, réduisant ainsi les risques pour ce type d’assurance. Les efforts de prévention sur l’éducation, le port de la ceinture, la non-consommation d’alcool, les limitations de vitesses ont dont eu un réel impact sur l’accidentologie et sa gravité.

Mais la prévention atteint un seuil, une limite basse…en attendant un relais de croissance avec le développement d’un parc de véhicules autonomes, plus récent. Dans cette phase, la prévention est un vecteur d’image, d’éducation des plus jeunes consommateurs, mais moins un vecteur de diminution du risque. La prévention devient un outil de marketing et de notoriété de masse, pour asseoir les positions, pour conforter l’image d’assureur responsable.

Les objectifs annexes de la prévention

Même si l’objectif principal de la prévention en matière d’assurance demeure la réduction des accidents et des sinistres au bénéfice des assurés et des assureurs, la prévention permet également de poursuivre d’autres objectifs :

- Prise de conscience et lobby, notamment avec l’aide des pouvoirs publics

- Image et valeurs, par la démonstration d’engagements sur la sécurité et le bien-être des clients

- Développer les ventes, par la prise de conscience ou par la couverture des aversions des clients

- Notoriété par la couverture médiatique forte que certaines actions de prévention peuvent amener aux assureurs

- Innovation par l’exploration de nouvelles technologies de détection ou de prévention des risques, par l’analyse de données et le recours à l’intelligence articielle

- Alignement sociétal, par exemple sur les risques environnementaux et climatiques, où les assureurs « font société »

- Baisse de certains coûts par la détection rapide, l’atténuation des effets et la prévention des risques à forts impacts budgétaires pour les assureurs

Le tableau ci-dessous résumé l’importance relative de chaque enjeu de prévention face aux risques émergents (phase lancement et croissance) et maîtrisés (phase maturité et déclin) : ce que les assureurs cherchent à faire selon le niveau de maturité du risque.

| Enjeux de la Prévention | Risques Émergents | Risques Maîtrisés |

| Prise de conscience | +++ | + |

| Baisse de l’accidentologie | + | +++ |

| Image / Valeur | ++ | ++ |

| Faire vendre | + | +++ |

| Notoriété, Buzz | +++ | +++ |

| Innovation en prévention | +++ | + |

| Durabilité et responsabilité sociale | +++ | ++ |

| Réduction des coûts globaux | + | +++ |

Les produits de prévention, avenir de l’assurance ?

Véritable « cœur battant » et défi perpétuel de ce secteur, la prévention des risques est un véritable paradoxe pour les assureurs. Produit non assumé en tant que tel, elle contribue tant à la « bottom line » par la baisse des coûts, qu’à la « top line » par le développement de la notoriété et des ventes.

Historiquement concentrée sur les assurances « obligatoires » (notamment auto et MRH) pour diminuer l’accidentologie, la prévention devient un vecteur pro-actif pour modeler l’avenir de l’assurance. C’est aujourd’hui un levier stratégique d’innovation, de marketing, de communication, de réputation, de croissance et de rentabilité. La prévention est donc un produit qui symbolise l’adaptabilité et l’innovation du secteur, en constante évolution pour répondre aux défis d’un monde en mutation.